Постановление Правительства РФ от 12.04.2019 N 439 "Об утверждении Правил формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации"

ПРАВИТЕЛЬСТВО РОССИЙСКОЙ ФЕДЕРАЦИИ

ПОСТАНОВЛЕНИЕ

от 12 апреля 2019 г. N 439

ОБ УТВЕРЖДЕНИИ ПРАВИЛ

ФОРМИРОВАНИЯ ПЕРЕЧНЯ НАЛОГОВЫХ РАСХОДОВ РОССИЙСКОЙ

ФЕДЕРАЦИИ И ОЦЕНКИ НАЛОГОВЫХ РАСХОДОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

Правительство Российской Федерации постановляет:

1. Утвердить прилагаемые Правила формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации.

2. Кураторам налоговых расходов, определенным в соответствии с Правилами, утвержденными настоящим постановлением, обеспечить утверждение методик оценки эффективности налоговых расходов Российской Федерации до 1 октября 2019 г., а также ежегодное утверждение (изменение) методик оценки эффективности налоговых расходов Российской Федерации по новым налоговым расходам Российской Федерации до 1 октября текущего года.

3. Настоящее постановление вступает в силу со дня его официального опубликования.

Председатель Правительства

Российской Федерации

Д.МЕДВЕДЕВ

Утверждены

постановлением Правительства

Российской Федерации

от 12 апреля 2019 г. N 439

ПРАВИЛА

ФОРМИРОВАНИЯ ПЕРЕЧНЯ НАЛОГОВЫХ РАСХОДОВ РОССИЙСКОЙ

ФЕДЕРАЦИИ И ОЦЕНКИ НАЛОГОВЫХ РАСХОДОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

I. Общие положения

1. Настоящие Правила определяют порядок формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации.

2. Понятия, используемые в настоящих Правилах, означают следующее:

"куратор налогового расхода" - федеральный орган исполнительной власти (иной федеральный государственный орган, организация), ответственный в соответствии с полномочиями, установленными нормативными правовыми актами Российской Федерации, за достижение соответствующих налоговому расходу целей государственной программы Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации;

"нормативные характеристики налоговых расходов Российской Федерации" - сведения о положениях нормативных правовых актов и международных договоров, которыми предусматриваются налоговые льготы, освобождения и иные преференции по налогам, сборам, таможенным платежам, страховым взносам на обязательное социальное страхование (далее - льготы), наименованиях налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, по которым установлены льготы, категориях плательщиков, для которых предусмотрены льготы, а также иные характеристики по перечню согласно приложению;

"оценка налоговых расходов Российской Федерации" - комплекс мероприятий по оценке объемов налоговых расходов Российской Федерации, обусловленных льготами, предоставленными плательщикам, а также по оценке эффективности налоговых расходов Российской Федерации;

"оценка объемов налоговых расходов Российской Федерации" - определение объемов выпадающих доходов бюджетов бюджетной системы Российской Федерации, обусловленных льготами, предоставленными плательщикам;

"оценка эффективности налоговых расходов Российской Федерации" - комплекс мероприятий, позволяющих сделать вывод о целесообразности и результативности предоставления плательщикам льгот исходя из целевых характеристик налоговых расходов Российской Федерации;

"паспорт налогового расхода Российской Федерации" - документ, содержащий сведения о нормативных, фискальных и целевых характеристиках налогового расхода Российской Федерации, составляемый куратором налогового расхода;

"перечень налоговых расходов Российской Федерации" - документ, содержащий сведения о распределении налоговых расходов Российской Федерации в соответствии с целями государственных программ Российской Федерации, структурных элементов государственных программ Российской Федерации и (или) целями социально-экономической политики Российской Федерации, не относящимися к государственным программам Российской Федерации, а также о кураторах налоговых расходов;

"плательщики" - плательщики налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование;

"социальные налоговые расходы Российской Федерации" - целевая категория налоговых расходов Российской Федерации, обусловленных необходимостью обеспечения социальной защиты (поддержки) населения;

"стимулирующие налоговые расходы Российской Федерации" - целевая категория налоговых расходов Российской Федерации, предполагающих стимулирование экономической активности субъектов предпринимательской деятельности и последующее увеличение доходов бюджетов бюджетной системы Российской Федерации;

"технические налоговые расходы Российской Федерации" - целевая категория налоговых расходов Российской Федерации, предполагающих уменьшение расходов плательщиков, имеющих право на льготы, финансовое обеспечение которых осуществляется в полном объеме или частично за счет бюджетов бюджетной системы Российской Федерации;

"фискальные характеристики налоговых расходов Российской Федерации" - сведения об объеме льгот, предоставленных плательщикам, о численности получателей льгот, об объеме налогов, сборов, таможенных платежей и страховых взносов на социальное страхование, задекларированных ими для уплаты в бюджеты бюджетной системы Российской Федерации, а также иные характеристики, предусмотренные приложением к настоящим Правилам;

"целевые характеристики налоговых расходов Российской Федерации" - сведения о целевой категории налоговых расходов Российской Федерации, целях предоставления плательщикам налоговых льгот, а также иные характеристики, предусмотренные приложением к настоящим Правилам.

3. В целях оценки налоговых расходов Российской Федерации Министерство финансов Российской Федерации:

а) формирует перечень налоговых расходов Российской Федерации;

б) обеспечивает сбор и формирование информации о нормативных, целевых и фискальных характеристиках налоговых расходов Российской Федерации, необходимой для проведения их оценки, в том числе формирует оценку объемов налоговых расходов Российской Федерации за отчетный финансовый год, а также оценку объемов налоговых расходов Российской Федерации на текущий финансовый год, очередной финансовый год и плановый период;

в) осуществляет обобщение результатов оценки эффективности налоговых расходов Российской Федерации, проводимой кураторами налоговых расходов;

г) определяет правила формирования информации о нормативных, целевых и фискальных характеристиках налоговых расходов Российской Федерации, подлежащей включению в паспорта налоговых расходов Российской Федерации.

4. В целях оценки налоговых расходов Российской Федерации главные администраторы доходов федерального бюджета представляют в Министерство финансов Российской Федерации информацию о фискальных характеристиках налоговых расходов Российской Федерации за отчетный финансовый год, а также информацию о стимулирующих налоговых расходах Российской Федерации за 6 лет, предшествующих отчетному финансовому году.

5. В целях оценки налоговых расходов Российской Федерации кураторы налоговых расходов:

а) формируют паспорта налоговых расходов Российской Федерации, содержащие информацию, предусмотренную приложением к настоящим Правилам;

б) осуществляют оценку эффективности налоговых расходов Российской Федерации и направляют результаты такой оценки в Министерство финансов Российской Федерации.

II. Формирование перечня налоговых расходов

Российской Федерации

6. Проект перечня налоговых расходов Российской Федерации на очередной финансовый год и плановый период (далее - проект перечня налоговых расходов) формируется Министерством финансов Российской Федерации в 2019 году до 16 апреля, а в последующие годы - до 25 марта и направляется на согласование ответственным исполнителям государственных программ Российской Федерации, а также в заинтересованные федеральные органы исполнительной власти (иные федеральные государственные органы, организации), которые предлагается определить в качестве кураторов налоговых расходов.

7. Органы и организации, указанные в пункте 6 настоящих Правил, в 2019 году до 26 апреля, а в последующие годы - до 10 апреля рассматривают проект перечня налоговых расходов на предмет предлагаемого распределения налоговых расходов Российской Федерации в соответствии с целями государственных программ Российской Федерации, структурных элементов государственных программ Российской Федерации и (или) целями социально-экономической политики Российской Федерации, не относящимися к государственным программам Российской Федерации, и определения кураторов налоговых расходов.

Замечания и предложения по уточнению проекта перечня налоговых расходов направляются в Министерство финансов Российской Федерации.

В случае если указанные замечания и предложения предполагают изменение куратора налогового расхода, замечания и предложения подлежат согласованию с предлагаемым куратором налогового расхода и направлению в Министерство финансов Российской Федерации в течение срока, указанного в абзаце первом настоящего пункта.

В случае если эти замечания и предложения не направлены в Министерство финансов Российской Федерации в течение срока, указанного в абзаце первом настоящего пункта, проект перечня налоговых расходов считается согласованным в соответствующей части.

В случае если замечания и предложения по уточнению проекта перечня налоговых расходов не содержат предложений по уточнению предлагаемого распределения налоговых расходов Российской Федерации в соответствии с целями государственных программ Российской Федерации, структурных элементов государственных программ Российской Федерации и (или) целями социально-экономической политики Российской Федерации, не относящимися к государственным программам Российской Федерации, проект перечня налоговых расходов считается согласованным в соответствующей части.

Согласование проекта перечня налоговых расходов в части позиций, изложенных идентично позициям перечня налоговых расходов Российской Федерации на текущий финансовый год и плановый период, не требуется, за исключением случаев внесения изменений в перечень государственных программ Российской Федерации, структурные элементы государственных программ Российской Федерации и (или) случаев изменения полномочий органов и организаций, указанных в пункте 6 настоящих Правил.

При наличии разногласий по проекту перечня налоговых расходов Министерство финансов Российской Федерации обеспечивает проведение согласительных совещаний с соответствующими органами и организациями в 2019 году до 15 мая, а в последующие годы - до 20 апреля. Разногласия, не урегулированные по результатам таких совещаний в 2019 году до 25 мая, а в последующие годы - до 30 апреля, рассматриваются Правительственной комиссией по вопросам оптимизации и повышения эффективности бюджетных расходов (далее - Правительственная комиссия).

8. В соответствии с решением Правительственной комиссии перечень налоговых расходов Российской Федерации размещается на официальном сайте Министерства финансов Российской Федерации в информационно-телекоммуникационной сети "Интернет".

9. В случае внесения в текущем финансовом году изменений в перечень государственных программ Российской Федерации, структурные элементы государственных программ Российской Федерации и (или) в случае изменения полномочий органов и организаций, указанных в пункте 6 настоящих Правил, в связи с которыми возникает необходимость внесения изменений в перечень налоговых расходов Российской Федерации, кураторы налоговых расходов не позднее 10 рабочих дней со дня внесения соответствующих изменений направляют в Министерство финансов Российской Федерации соответствующую информацию для уточнения Министерством перечня налоговых расходов Российской Федерации.

10. Перечень налоговых расходов Российской Федерации с внесенными в него изменениями формируется до 1 октября (в случае уточнения структурных элементов государственных программ Российской Федерации в рамках формирования проекта федерального закона о федеральном бюджете на очередной финансовый год и плановый период) и до 15 декабря (в случае уточнения структурных элементов государственных программ Российской Федерации в рамках рассмотрения и утверждения проекта федерального закона о федеральном бюджете на очередной финансовый год и плановый период).

III. Порядок оценки налоговых расходов Российской Федерации

11. Методики оценки эффективности налоговых расходов Российской Федерации разрабатываются кураторами налоговых расходов совместно с иными федеральными органами исполнительной власти (иными федеральными государственными органами, организациями) и утверждаются по согласованию с Министерством финансов Российской Федерации и Министерством экономического развития Российской Федерации.

12. В целях оценки эффективности налоговых расходов Российской Федерации Министерство финансов Российской Федерации формирует и направляет ежегодно, до 15 ноября, кураторам налоговых расходов оценку объемов налоговых расходов Российской Федерации за отчетный финансовый год, оценку объемов налоговых расходов Российской Федерации на текущий финансовый год, очередной финансовый год и плановый период, а также информацию о значениях фискальных характеристик налоговых расходов Российской Федерации на основании информации главных администраторов доходов федерального бюджета. Оценка эффективности налоговых расходов Российской Федерации осуществляется кураторами налоговых расходов и включает:

а) оценку целесообразности налоговых расходов Российской Федерации;

б) оценку результативности налоговых расходов Российской Федерации.

13. Критериями целесообразности налоговых расходов Российской Федерации являются:

а) соответствие налоговых расходов Российской Федерации целям государственных программ Российской Федерации, структурных элементов государственных программ Российской Федерации и (или) целям социально-экономической политики Российской Федерации, не относящимся к государственным программам Российской Федерации;

б) востребованность плательщиками предоставленных льгот, которая характеризуется соотношением численности плательщиков, воспользовавшихся правом на льготы, и общей численности плательщиков, за 5-летний период.

14. В случае несоответствия налоговых расходов Российской Федерации хотя бы одному из критериев, указанных в пункте 13 настоящих Правил, куратору налогового расхода надлежит представить в Министерство финансов Российской Федерации предложения о сохранении (уточнении, отмене) льгот для плательщиков.

15. В качестве критерия результативности налогового расхода Российской Федерации определяется как минимум один показатель (индикатор) достижения целей государственной программы Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, либо иной показатель (индикатор), на значение которого оказывают влияние налоговые расходы Российской Федерации.

16. Оценка результативности налоговых расходов Российской Федерации включает оценку бюджетной эффективности налоговых расходов Российской Федерации.

Оценке подлежит вклад предусмотренных для плательщиков льгот в изменение значения показателя (индикатора) достижения целей государственной программы Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, который рассчитывается как разница между значением указанного показателя (индикатора) с учетом льгот и значением указанного показателя (индикатора) без учета льгот.

17. В целях проведения оценки бюджетной эффективности налоговых расходов Российской Федерации осуществляется сравнительный анализ результативности предоставления льгот и результативности применения альтернативных механизмов достижения целей государственной программы Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, включающий сравнение объемов расходов федерального бюджета в случае применения альтернативных механизмов достижения целей государственной программы Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, и объемов предоставленных льгот (расчет прироста показателя (индикатора) достижения целей государственной программы Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, на 1 рубль налоговых расходов Российской Федерации и на 1 рубль расходов федерального бюджета для достижения того же показателя (индикатора) в случае применения альтернативных механизмов).

18. В качестве альтернативных механизмов достижения целей государственной программы Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, могут учитываться в том числе:

а) субсидии или иные формы непосредственной финансовой поддержки плательщиков, имеющих право на льготы, за счет федерального бюджета;

б) предоставление государственных гарантий Российской Федерации по обязательствам плательщиков, имеющих право на льготы;

в) совершенствование нормативного регулирования и (или) порядка осуществления контрольно-надзорных функций в сфере деятельности плательщиков, имеющих право на льготы;

г) оценка совокупного бюджетного эффекта (самоокупаемости) налоговых расходов Российской Федерации (в отношении стимулирующих налоговых расходов Российской Федерации).

19. Оценка совокупного бюджетного эффекта (самоокупаемости) налоговых расходов Российской Федерации определяется отдельно по каждому налоговому расходу. В случае если для отдельных категорий плательщиков, имеющих право на льготы, предоставлены льготы по нескольким видам налогов, сборов, таможенных платежей и страховых взносов, оценка совокупного бюджетного эффекта (самоокупаемости) налоговых расходов Российской Федерации определяется в целом в отношении соответствующей категории плательщиков, имеющих льготы.

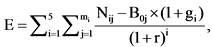

20. Оценка совокупного бюджетного эффекта (самоокупаемости) стимулирующих налоговых расходов Российской Федерации определяется в отношении налоговых расходов Российской Федерации, перечень которых формируется Министерством финансов Российской Федерации, за период с начала действия для плательщиков соответствующих льгот или за 5 отчетных лет, а в случае, если указанные льготы действуют более 6 лет, - на дату проведения оценки эффективности налоговых расходов Российской Федерации (E) по следующей формуле:

где:

i - порядковый номер года, имеющий значение от 1 до 5;

mi - количество плательщиков, воспользовавшихся льготой в i-м году;

j - порядковый номер плательщика, имеющий значение от 1 до m;

Nij - объем налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, задекларированных для уплаты в бюджеты бюджетной системы Российской Федерации j-м плательщиком в i-м году.

В случае если на дату проведения оценки совокупного бюджетного эффекта (самоокупаемости) стимулирующих налоговых расходов Российской Федерации для плательщиков, имеющих право на льготы, льготы действуют менее 6 лет, объемы налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, подлежащих уплате в бюджеты бюджетной системы Российской Федерации, оцениваются (прогнозируются) по данным кураторов налоговых расходов и Министерства финансов Российской Федерации;

B0j - базовый объем налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, задекларированных для уплаты в бюджеты бюджетной системы Российской Федерации j-м плательщиком в базовом году;

gi - номинальный темп прироста доходов бюджетов бюджетной системы Российской Федерации в i-м году по отношению к базовому году.

Номинальный темп прироста доходов бюджетов бюджетной системы Российской Федерации от уплаты налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование в бюджеты бюджетной системы Российской Федерации в текущем году, очередном году и плановом периоде определяется исходя из реального темпа роста валового внутреннего продукта согласно прогнозу социально-экономического развития Российской Федерации на очередной финансовый год и плановый период, заложенному в основу федерального закона о федеральном бюджете на очередной финансовый год и плановый период, а также от целевого уровня инфляции, определяемого Центральным банком Российской Федерации на среднесрочную перспективу (4 процента).

Номинальный темп прироста доходов бюджетов бюджетной системы Российской Федерации от уплаты налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование определяется Министерством финансов Российской Федерации и доводится до кураторов налоговых расходов не позднее 15 ноября;

r - расчетная стоимость среднесрочных рыночных заимствований Российской Федерации, принимаемая на уровне 7,5 процента.

21. Базовый объем налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, задекларированных для уплаты в бюджеты бюджетной системы Российской Федерации j-м плательщиком в базовом году (B0j), рассчитывается по формуле:

B0j = N0j + L0j,

где:

N0j - объем налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, задекларированных для уплаты в бюджеты бюджетной системы Российской Федерации j-м плательщиком в базовом году;

L0j - объем льгот, предоставленных j-му плательщику в базовом году.

Под базовым годом в настоящих Правилах понимается год, предшествующий году начала получения j-м плательщиком льготы, либо 6-й год, предшествующий отчетному году, если льготы предоставляются плательщику более 6 лет.

22. Куратор налогового расхода в рамках методики оценки эффективности налогового расхода Российской Федерации вправе предусматривать дополнительные критерии оценки бюджетной эффективности налогового расхода Российской Федерации.

23. По итогам оценки эффективности налогового расхода Российской Федерации куратор налогового расхода формулирует выводы о достижении целевых характеристик налогового расхода Российской Федерации, о вкладе налогового расхода Российской Федерации в достижение целей государственной программы Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, а также о наличии или об отсутствии более результативных (менее затратных для федерального бюджета) альтернативных механизмов достижения целей государственной программы Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации.

Паспорта налоговых расходов Российской Федерации, результаты оценки эффективности налоговых расходов Российской Федерации, рекомендации по результатам указанной оценки, включая рекомендации Министерству финансов Российской Федерации о необходимости сохранения (уточнения, отмены) предоставленных плательщикам льгот, направляются кураторами налоговых расходов в Министерство ежегодно, до 15 декабря (уточненные данные - до 1 марта).

24. Министерство финансов Российской Федерации обобщает результаты оценки налоговых расходов Российской Федерации и представляет их для рассмотрения в Правительственную комиссию до 30 апреля.

Результаты рассмотрения оценки налоговых расходов Российской Федерации учитываются при формировании основных направлений бюджетной, налоговой и таможенно-тарифной политики Российской Федерации, а также при проведении оценки эффективности реализации государственных программ Российской Федерации.

Приложение

к Правилам формирования перечня

налоговых расходов Российской

Федерации и оценки налоговых

расходов Российской Федерации

ПЕРЕЧЕНЬ

ИНФОРМАЦИИ, ВКЛЮЧАЕМОЙ В ПАСПОРТ НАЛОГОВОГО РАСХОДА

РОССИЙСКОЙ ФЕДЕРАЦИИ

|

Предоставляемая информация |

Источник данных |

|

|

I. Нормативные характеристики налогового расхода Российской Федерации |

||

|

1. |

Наименования налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, по которым предусматриваются налоговые льготы, освобождения и иные преференции |

перечень налоговых расходов Российской Федерации |

|

2. |

Нормативные правовые акты, международные договоры, их структурные единицы, которыми предусматриваются налоговые льготы, освобождения и иные преференции по налогам, сборам, таможенным платежам и страховым взносам на обязательное социальное страхование |

перечень налоговых расходов Российской Федерации |

|

3. |

Категории плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, для которых предусмотрены налоговые льготы, освобождения и иные преференции |

перечень налоговых расходов Российской Федерации |

|

4. |

Условия предоставления налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование |

куратор налогового расхода |

|

5. |

Целевая категория плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, для которых предусмотрены налоговые льготы, освобождения и иные преференции |

куратор налогового расхода |

|

6. |

Даты вступления в силу нормативных правовых актов, международных договоров, устанавливающих налоговые льготы, освобождения и иные преференции для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование |

куратор налогового расхода |

|

7. |

Даты вступления в силу нормативных правовых актов, международных договоров, отменяющих налоговые льготы, освобождения и иные преференции для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование |

куратор налогового расхода |

|

II. Целевые характеристики налогового расхода Российской Федерации |

||

|

8. |

Целевая категория налоговых расходов Российской Федерации |

куратор налогового расхода |

|

9. |

Цели предоставления налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование |

куратор налогового расхода |

|

10. |

Наименования государственных программ Российской Федерации, наименования нормативных правовых актов, международных договоров, определяющих цели социально-экономической политики Российской Федерации, не относящиеся к государственным программам Российской Федерации, в целях реализации которых предоставляются налоговые льготы, освобождения и иные преференции для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование |

перечень налоговых расходов Российской Федерации и данные куратора налогового расхода |

|

11. |

Наименования структурных элементов государственных программ Российской Федерации, в целях реализации которых предоставляются налоговые льготы, освобождения и иные преференции для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование |

перечень налоговых расходов Российской Федерации |

|

12. |

Показатели (индикаторы) достижения целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, в связи с предоставлением налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование |

куратор налогового расхода |

|

13. |

Значения показателей (индикаторов) достижения целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, в связи с предоставлением налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование |

куратор налогового расхода |

|

14. |

Прогнозные (оценочные) значения показателей (индикаторов) достижения целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, в связи с предоставлением налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование на текущий финансовый год, очередной финансовый год и плановый период |

куратор налогового расхода |

|

III. Фискальные характеристики налогового расхода Российской Федерации |

||

|

15. |

Объем налоговых льгот, освобождений и иных преференций, предоставленных для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование за отчетный финансовый год (тыс. рублей) |

главный администратор доходов федерального бюджета, Минфин России |

|

16. |

Оценка объема предоставленных налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование на текущий финансовый год, очередной финансовый год и плановый период (тыс. рублей) |

Минфин России |

|

17. |

Общая численность плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование в отчетном финансовому году (единиц) |

главный администратор доходов федерального бюджета |

|

18. |

Численность плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, воспользовавшихся правом на получение налоговых льгот, освобождений и иных преференций в отчетном финансовом году (единиц) |

главный администратор доходов федерального бюджета |

|

19. |

Базовый объем налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, задекларированный для уплаты в бюджеты бюджетной системы Российской Федерации плательщиками налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, по видам налога, сбора, таможенного платежа и страхового взноса на обязательное социальное страхование (тыс. рублей) |

главный администратор доходов федерального бюджета |

|

20. |

Объем налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, задекларированный для уплаты в бюджеты бюджетной системы Российской Федерации плательщиками налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, имеющими право на налоговые льготы, освобождения и иные преференции, за 6 лет, предшествующих отчетному финансовому году (тыс. рублей) |

главный администратор доходов федерального бюджета |